为扩大市场份额,经股东大会批准,甲公司20×8年和20×9年实施了并购和其他有关交易。

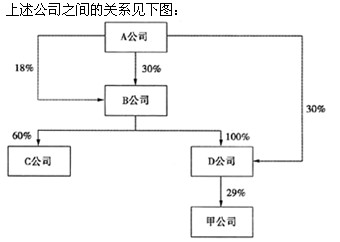

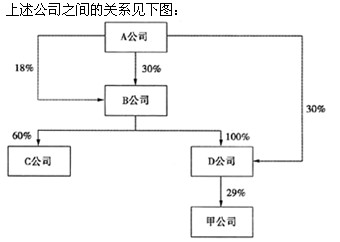

(1)并购前,甲公司与相关公司之间的关系如下:

①A公司直接持有B公司30%的股权,同时受托行使其他股东所持有B公司18%股权的表决权。B公司董事会由11名董事组成,其中A公司派出6人。B公司章程规定,其财务和经营决策经董事会2/3以上成员通过即可实施。

②B公司持有C公司60%股权,持有D公司100%股权。

③A公司和D公司分别持有甲公司30%股权和29%股权。甲公司董事会由9人组成,其中A公司派出3人,D公司派出2人。甲公司章程规定,其财务和经营决策经董事会半数以上成员通过即可实施。

(2)与并购交易相关的资料如下:

①20×8年5月20日,甲公司与B公司签订股权转让合同。合同约定:甲公司向B公司购买其所持有的C公司60%股权;以C公司20×8年5月31日经评估确认的净资产值为基础确定股权转让价格;甲公司以定向增发一定数量的本公司普通股和一宗土地使用权作为对价支付给B公司;定向增发的普通股数量以甲公司20×8年5月31日前20天普通股的平均市场价格为基础计算。上述股权转让合同于20×8年6月15日分别经甲公司和B公司、C公司股东大会批准。

20×8年5月31日,C公司可辨认净资产经评估确认的公允价值为11800万元。按照股权转让合同的约定,甲公司除向B公司提供一宗土地使用权外,将向B公司定向增发800万股本公司普通股作为购买C公司股权的对价。

20×8年7月1日,甲公司向B公司定向增发本公司800万股普通股,当日甲公司股票的市场价格为每股5.2元。土地使用权变更手续和C公司工商变更登记手续亦于20×8年7月1日办理完成,当日作为对价的土地使用权成本为2000万元,累计摊销600万元,未计提减值准备,公允价值为3760万元;C公司可辨认净资产的账面价值为8000万元,公允价值为12000万元。C公司可辨认净资产公允价值与账面价值的差额系由以下两项资产所致:一栋办公用房,成本为9000万元,已计提折旧3000万元,公允价值为8000万元;一项管理用软件,成本为3000万元,累计摊销1500万元,公允价值为3500万元。上述办公用房于20×3年6月30日取得,预计使用15年,预计净残值为零,采用年限平均法计提折旧;上述管理用软件于20×3年7月1日取得,预计使用10年,预计净残值为零,采用直线法摊销。

20×8年7月1日,甲公司对C公司董事会进行改组,改组后的C公司董事会由11名成员组成,其中甲公司派出7名。C公司章程规定,其财务和经营决策经董事会半数以上成员通过即可实施。

②20×9年6月30日,甲公司以3600万元现金购买C公司20%股权。当日C公司可辨认净资产公允价值为14000万元。C公司工商变更登记手续于当日办理完成。

(3)自甲公司取得C公司60%股权起到20×8年12月31日期间,C公司利润表中实现净利润1300万元;除实现净损益外,C公司未发生其他所有者权益项目的变动。

20×9年1月1日至6月30日期间,C公司利润表中实现净利润1000万元;除实现净损益外,C公司未发生其他所有者权益项目的变动。

自甲公司取得C公司60%股权后,C公司未分配现金股利。

(4)20×9年6月30日,甲公司个别资产负债表中股东权益项目构成为:股本8000万元,资本公积12000万元,盈余公积3000万元,未分配利润5200万元。

本题中各公司按年度净利润的10%提取法定盈余公积,不提取任意盈余公积。本题中C公司没有子公司,不考虑税费及其他因素影响。

要求:

判断甲公司取得C公司60%股权交易的企业合并类型,并说明理由。如该企业合并为同一控制下企业合并,计算取得C公司60%股权时应当调整资本公积的金额,如为非同一控制下企业合并,计算取得C公司60%股权时形成商誉或计入当期损益的金额;

我

我