位于县城的某白酒生产企业为增值税一般纳税人,2014 年 8 月生产 经营业务如下:

(1)进口仪器设备一台,国外买价 64 000 元,运抵我国入关前支付的运费 4 200 元、保险费 3 800 元;入关后运抵企业所在地,取得运输公司开具的增值税专用发票,注明运费 1 600元、税额 176 元。

(2)外购食用酒精 100 吨,每吨不含税价 8 000 元,取得的增值税专用发票上注明金额800 000 元、税额 136 000 元;取得的运输业增值税专用发票上注明运费金额 50 000 元、税额 5 500 元;取得的增值税专用发票上注明装卸费 30 000 元、税额 1 800 元。

(3)销售粮食白酒 60 吨给某专卖店,每吨销售价格 26 000 元、增值税销项税额 4 420元,共计应收含税销售额 1 825 200 元。由于专卖店提前支付价款,企业给予专卖店 3%的销售折扣,实际收款 1 770 444 元。另外,取得运输公司开具的增值税专用发票,注明运费120 000 元、税额 13 200 元。

(4)销售与业务(3)同品牌粮食白酒 50 吨给独立核算的全资子公司(销售公司),每吨售价 20 000 元,开具增值税专用发票取得销售额共计 1 000 000 元、税额 170 000 元。

(5)直接零售给消费者个人薯类白酒 25 吨,每吨售价 33 462 元并开具普通发票,共计取得含税销售额 836 550 元。

(6)月末盘存时发现,由于管理不善当月购进的酒精被盗 2.5 吨,经主管税务机关确认作为损失转营业外支出处理。

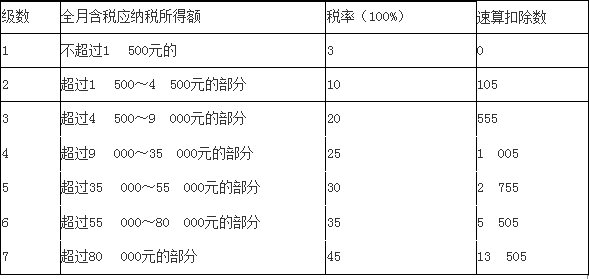

(其他相关资料:关税税率 12%,白酒消费税税率 20%加 0.5 元/500 克,上述业务涉及 的相关票据均已通过主管税务机关比对认证。)

该白酒生产企业自行计算 8 月应缴纳的各项税费如下:

A.进口设备应缴纳增值税=(64 000+4 200+3 800+1 600)×(1+12%)×17%=14 013.44(元)

B.可抵扣的进项税额=136 000+176+5 500+1 800+13 200+14 013.44=170 689.44(元)

C.销项税额=(1 770 444+1 000 000+836 550)×17%=613 188.98(元)

D.损失酒精转出进项税额=2.5×8 000×17%=3 400(元)

E.应缴纳增值税=613 188.98-170 689.44+3 400=445 899.54(元)

F.应缴纳的消费税=(1 770 444+1 000 000+836 550)×20%+(60+50+25)×2 000×0.5=721398.8+135 000=856 398.8(元)

G.应缴纳城市维护建设税、教育费附加、地方教育附加=(445 899.54+856 398.8)×(5%+3%+2%)=130 229.83(元)

(1)按 A 至 G 的顺序指出该企业自行计算 8 月应缴纳税费的错误之处,并简要说明理由。

(2)计算该企业进口设备应缴纳的增值税。

(3)计算该企业 8 月可抵扣的进项税额。

(4)计算该企业 8 月的销项税额。

(5)计算该企业损失酒精应转出的进项税额。

(6)计算该企业 8 月应缴纳的增值税。

(7)计算该企业 8 月应缴纳的消费税。

(8)计算该企业 8 月应缴纳的城建税、教育费附加和地方教育附加。

我

我