长江股份有限公司系上市公司(以下简称“长江公司”),为增值税一般纳税人,销售商品适用的增值税税率为17%,所得税采用资产负债表债务法核算,适用的所得税税率为25%。除特别说明外,不考虑除增值税、所得税以外的其他相关税费,所售资产均未计提减值准备。销售商品均为正常的生产经营活动,交易价格为公允价格,商品销售价格均不含增值税,商品销售成本在确认销售收入时逐笔结转。长江公司按净利润的10%提取盈余公积。

长江公司2015年度财务报告经董事会批准于2016年4月25日对外批准报出,实际对外公布日为2016年4月30日。长江公司2015年度所得税汇算清缴于2016年5月31日完成。

注册会计师于2016年2月26日在对长江公司2015年度财务报告进行复核时,对2015年度的以下交易或事项的会计处理存在疑问:

(1)1月1日,长江公司与甲公司签订协议,采取以旧换新方式向甲公司销售一批A商品,同时从甲公司收回一批同类旧商品作为原材料入库。协议约定,A商品的销售价格为200万元,旧商品的回收价格为10万元(回收旧商品不考虑增值税),甲公司另向长江公司支付224万元。

1月6日,长江公司根据协议发出A商品,开出的增值税专用发票上注明的商品价格为200万元,增值税税额为34万元,并收到银行存款224万元,该批A商品的实际成本为120万元(未减值),旧商品已验收入库。

长江公司的会计处理如下:

借:银行存款224

贷:主营业务收入190

应交税费—应交增值税(销项税额) 34

借:主营业务成本120

贷:库存商品120

(2)10月15日,长江公司与乙公司签订合同,向乙公司销售一批B产品。合同约定:该批B产品的销售价格为400万元,包括增值税在内的B产品货款分两次等额收取,第一笔货款于合同签订当日收取,第二笔货款于交货时收取。

10月15日,长江公司收到第一笔货款234万元,并存入银行,长江公司尚未开出增值税专用发票。该批B产品的成本估计为280万元。至12月31日,长江公司已经开始生产B产品但尚未完工,也未收到第二笔货款。

长江公司的会计处理如下:

借:银行存款234

贷:主营业务收入200

应交税费—应交增值税(销项税额) 34

借:主营业务成本140

贷:库存商品140

(3)12月1日,长江公司向丙公司销售一批C商品,开出的增值税专用发票上注明的销售价格为100万元,增值税税额为17万元。为及时收回货款,长江公司给予丙公司的现金折扣条件为:2/10,1/20,n/30(现金折扣不考虑增值税)。该批C商品的实际成本为80万元(未减值)。至12月31日,长江公司尚未收到销售给丙公司的C商品货款117万元。

长江公司的会计处理如下:

借:应收账款115

贷:主营业务收入98

应交税费—应交增值税(销项税额) 17

借:主营业务成本80

贷:库存商品80

(4)12月1日,长江公司与丁公司签订销售合同,向丁公司销售一批D商品。合同规定,D商品的销售价格为500万元(包括安装费用),长江公司负责D商品的安装工作,且安装工作是销售合同的重要组成部分。

12月5日,长江公司发出D商品,开出的增值税专用发票上注明的D商品销售价格为500万元,增值税税额为85万元,款项已收到并存人银行。该批D商品的实际成本为350万元(未计提存货跌价准备)。至12月31日,长江公司的安装工作尚未结束。税法确认收入的口径与会计准则相同。

长江公司的会计处理如下:

借:银行存款585

贷:预收账款500

应交税费—应交增值税(销项税额) 85

借:发出商品350

贷:库存商品350

(5)12月1日,长江公司与戊公司签订销售合同,向戊公司销售一批E商品。合同规定:E商品的销售价格为700万元,长江公司于2016年4月30日以740万元的价格购回该批E商品。

12月1日,长江公司根据销售合同发出E商品,开出的增值税专用发票上注明的E商品销售价格为700万元,增值税税额为119万元,款项已收到并存入银行。该批E商品的实际成本为600万元(未计提存货跌价准备)。税法确认收入的口径与会计准则相同。

长江公司的会计处理如下:

借:银行存款819

贷:主营业务收入700

应交税费——应交增值税(销项税额) 119

借:主营业务成本600

贷:库存商品600

要求:

(1)逐项判断上述交易或事项的会计处理是否正确(只需注明其序号)。

(2)对于其会计处理判断为不正确的,编制相应的调整会计分录(合并结转以前年度损益调整和提取盈余公积)。

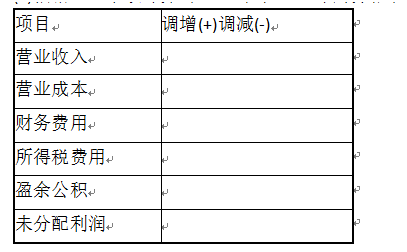

(3)根据上述事项计算对长江公司2015年财务报表下列项目的调整金额,并填列下表。