甲上市公司(以下简称甲公司)为扩大生产经营规模,实现生产经营的互补,2011年1月1日合并了乙公司。甲公司与乙公司均为增值税一般纳税人,适用的增值税税率均为17%。除特别注明外,产品销售价格均为不含增值税的公允价值。有关情况如下:

(1)2011年1月1日,甲公司通过发行2000万股普通股(每股面值1元,市价为4.2元)取得了乙公司80%的股权,并于当日开始对乙公司的生产经营决策实施控制。

①合并前,甲、乙公司之间不存在任何关联方关系。

②2011年1月1日,乙公司除一项管理用设备的公允价值和账面价值不一致外,其他可辨认资产、负债的公允价值与账面价值相同。该设备的账面价值为200万元,公允价值为300万元,预计尚可使用年限为10年,采用年限平均法计提折旧,无残值。2011年1月1日乙公司可辨认净资产账面价值的总额为8900万元。

③乙公司2011年实现净利润810万元,除实现净利润外,未发生其他影响所有者权益变动的交易或事项,当年也未向投资者分配利润。

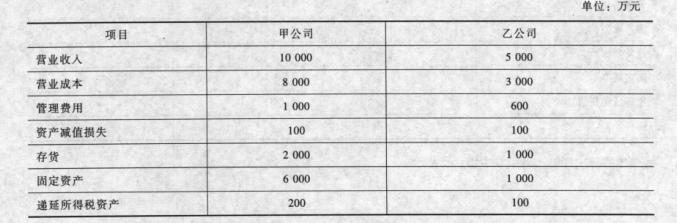

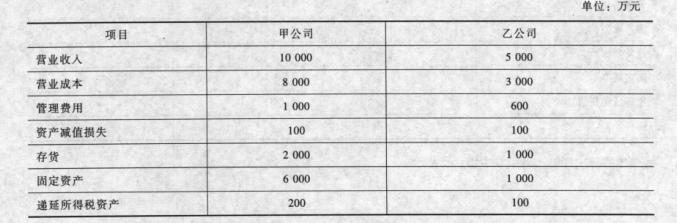

2011年12月31日甲公司和乙公司个别报表部分项目金额如下:

(2)2011年甲、乙公司发生的内部交易或事项如下:

①2月15日,甲公司以每件4万元的价格自乙公司购入200件A商品,款项于6月30日支付。乙公司A商品的成本为每件2.8万元。至2011年12月31日,该批商品已对外售出80%,销售价格为每件4.3万元。

②6月29日,甲公司出售一件产品给乙公司作为管理用固定资产使用。该产品在甲公司的成本为600万元,销售给乙公司的售价为720万元。乙公司取得该固定资产后,预计其使用年限为10年,按照年限平均法计提折旧,预计净残值为0。假定税法规定的折旧年限,折旧方法及净残值与会计规定相同。

至2011年12月31日,乙公司尚未支付该设备购入款。甲公司对该项应收账款计提坏账准备36万元。

③1月1日,甲公司与乙公司签订协议,自当日起有偿使用乙公司的某块场地,使用期1年,使用费为60万元,款项于当日支付,乙公司不提供任何后续服务。

甲公司将该使用费作为管理费用核算。乙公司将该使用费收入全部作为其他业务收入。

(3)其他有关资料:

①不考虑甲公司发行股票过程中的发行费用。

②甲、乙公司均按照净利润的10%提取法定盈余公积。

③本题中涉及的有关资产均未出现减值迹象。

④本题中甲公司及乙公司均采用资产负债表债务法核算所得税费用,对子公司个别报表调整时不考虑递延所得税的影响,抵销内部交易时应考虑递延所得税的影响。

要求:

(1)判断上述企业合并的类型(同一控制下企业合并或非同一控制下企业合并),并说明原因。

(2)确定甲公司对乙公司长期股权投资的初始投资成本,并编制确认长期股权投资的会计分录。

(3)确定甲公司对乙公司长期股权投资在2011年12月31日的账面价值。

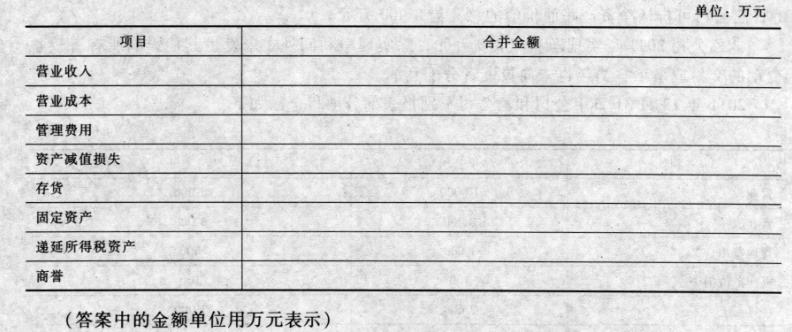

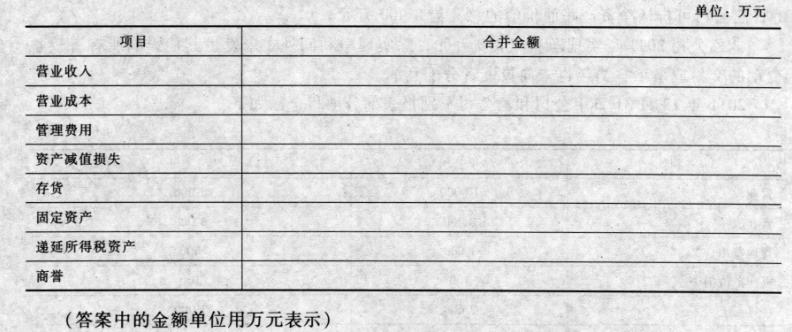

(4)计算合并财务报表中下列项目的合并金额。

我

我